Brainfood

What could possibly go wrong?

In den ersten Monaten des Jahres 2024 setzten die Märkte ihre im 4. Quartal 2023 begonnene Kursrally fort. Das Narrativ ist das gleiche geblieben: Die Weltwirtschaft befindet sich in einer moderaten Wachstumsphase mit Inflationsraten, die rasch in Richtung der gewünschten Zielmarke der Notenbanken (2 %) sinken, wobei die hohe Beschäftigung für einen stabilen Konsum sorgt, der die Konjunktur stützt und rezessive Tendenzen in der Industrie kompensiert. Die erwarteten Zinssenkungen verzögern sich etwas, kommen aber in den nächsten Monaten. Damit setzen die Optimisten weiterhin auf einen Idealzustand, der eine höhere Bewertung von Finanzanlagen rechtfertigt.

Kein Wunder also, dass an den Börsen in Amerika, Europa und sogar Japan Rekordmeldungen die Runde machen. Man muss aber kein Spielverderber sein, um darauf hinzuweisen, dass diese Rekorde zwar gute Schlagzeilen abgeben, aber beim genauen Hinsehen Fragen aufwerfen:

Es ist keine Neuigkeit, dass der Schwung an den Börsen von wenigen Unternehmen getragen wird. In Amerika treiben weiterhin die "Glorreichen 6" (Tesla hat sich bereits verabschiedet) die Börsen im KI Fieber in die Höhe. In Europa sind es Firmen wie ASML, Novo Nordisk, Ferrari oder SAP, die die Börsenindizes nach oben ziehen.

Auch der DAX erreicht Rekordwerte. Allerdings offenbart ein Blick auf die Indexkomponenten Ernüchterung. Von 40 Aktien notieren lediglich 10 auf Höchstwerten, während alle anderen teilweise weit unter ihren jeweiligen Spitzen liegen. Die Kunst des Rekords liegt auch in der Zusammensetzung des Index. Kreatives Ein- und Auswechseln von Komponenten hilft dabei, Hello Fresh / Siemens Energy als jüngstes Beispiel dazu.

In der Schweiz sind Rekorde kein Thema. Seit Monaten hinkt der Markt dem globalen Börsenzug hinten nach. Der starke Franken bremst die Unternehmen, alles im Zusammenhang mit künstlicher Intelligenz hat einen Bogen um die hiesige Börse gemacht und die üblichen Zugpferde aus der Pharma-, Lebensmittel- und Finanzindustrie sind nicht in Bestform.

Japan, wo der Nikkei 225 nach 34 Jahren seinen alten Höchstwert wieder erreicht hat, kämpft mit einer Rezession, demografischen Herausforderungen und negativen Leitzinsen, derweil ist der Yen eine Schwachwährung. Die Nachhaltigkeit dieses Zustands bleibt fraglich.

Die Dominanz einiger weniger extrem erfolgreicher Unternehmen setzt sich fort, was aber über den tatsächlichen Zustand der Wirtschaft hinwegtäuscht. Der Frage "What could possibly go wrong?" sollten die Anleger trotz der guten Laune genug Aufmerksamkeit schenken.

Nvidia - das Phänomen

Vor zwei Jahren verdiente Nvidia den Grossteil seines Geldes mit dem Verkauf von Grafikkarten. Das Unternehmen war beim breiteren Publikum vorwiegend in der Gamer Community ein Begriff. Heute ist der Chipdesigner mit $2 Billionen Börsenwert die Nummer Drei nach Apple und Microsoft. Nvidia ist der Hauptnutzniesser des Booms der künstlichen Intelligenz, der das Silicon Valley und die Wall Street in seinen Bann gezogen hat.

Die Geschäftsentwicklung ist phänomenal. Für das abgelaufenen Quartal berichtete das Unternehmen von $22 Mrd. Umsatz und $12.3 Mrd Gewinn. Noch im Jahr 2021 benötigte Nvidia 12 Monate um mit $16.7 Mrd. Umsatz einen Gewinn von $4.3 Mrd. zu erwirtschaften.

Die Ergebnisse von Nvidia belegen die gewaltige Investitionswelle, ausgelöst von Unternehmen und Ländern, die entschlossen sind, nicht zurückzubleiben, solange KI noch in der Entwicklung ist. Beispielhaft ist das Verhalten von Meta. Wie Mark Zuckerberg im Januar erklärte, wird sein Unternehmen bis Ende Jahr im Besitz von 350'000 KI-Chips des Typs H100 von Nvidia sein. Die geschätzten Kosten dafür: rund $7 Milliarden. Hier wird also mit grossem Einsatz gespielt, was Nvidia heute und morgen die Kassen füllt.

Die Risiken sind aber beträchtlich. Chip-Unternehmen sind anfällig für starke zyklische Nachfrageschwankungen im Zuge von Investitionsbooms, was sie für schwere Rückschläge exponiert - eine Erfahrung, die auch Nvidia Aktionären nicht entgangen sind dürfte, die erst 2022 einen 65-prozentigen Einbruch des Aktienkurses miterleben mussten.

Ob ein temporärer Einbruch vor der Türe steht, oder Nvidia dereinst den Weg von Intel geht, das wird die Zukunft zeigen. Während des Internet Booms der Dotcom Ära erreichte Intel eine Marktkapitalisierung von $500 Mrd. Das Unternehmen war das unbestrittene Mass aller Dinge im Halbleiter Bereich. Im Jahr 2000 erwirtschaftete Intel mit einem Umsatz von $33.7 Mrd. Umsatz einen Gewinn von $10.5 Mrd. 2023 ist der Leistungsausweis bescheidener: $54.2 Mrd. Umsatz generierten noch $1.7 Mrd. Gewinn und Intel kämpft um den Anschluss im KI Rennen. Die Börse bewertet den Konzern noch mit $180 Mrd. - weniger als ein Zehntel von Nvidia.

Rationaler Pessimismus

Chinesische Aktien sind schlecht disponiert. Nach einem Rückgang von 17 Prozent in den vergangenen 12 Monaten notiert der Hong Konger Hang Seng Index heute in etwa auf dem gleichen Niveau wie 1997, als Tencent und Alibaba, zwei seiner grössten Werte noch nicht gegründet waren und das Gebiet gerade wieder unter chinesische Souvernität zurückkehrte.

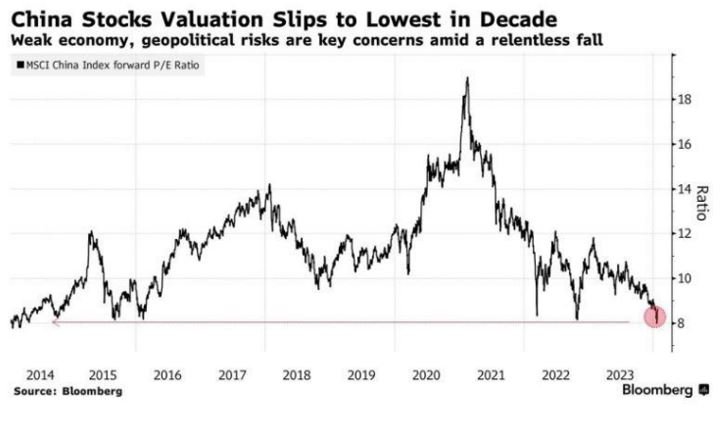

Vermehrt ist zu hören, dass chinesische Aktien "nicht investierbar" sind. An Pessimismus mangelt es am Markt nicht. Die Frage ist, ob damit die Preise tief genug gefallen sind, um einen Value Trade in Betracht zu ziehen, oder aber ob es sich vielmehr um eine Value Trap handelt.

Allein von der Bewertung her gibt es kaum einen Zweifel - chinesische Aktien gehören zu den attraktivsten Anlagen auf den globalen Märkten. Nach Angaben der Deutschen Bank wird der Hang Seng Index zu einem Kurs-Gewinn-Verhältnis von etwa acht gehandelt, d.h. man zahlt $8 für etwa $1 Jahresgewinn. Im Vergleich dazu liegen die weltweiten Aktienbewertungen bei mehr als dem Doppelten. Hinzu kommt ein Kurs-Buchwert-Verhältnis von weniger als eins.

Es handelt sich auch nicht um eine Ansammlung gescheiterter Unternehmen. Die grössten, Tencent und Alibaba, sind hoch liquide und wachsen immer noch. Sie weisen gesunde freie Cash-Flow Renditen auf und werfen nach Deckung ihres Investitionsbedarfs reichlich Cash ab. Würden diese Unternehmen so gehandelt wie ihre US-Konkurrenten, könnten Anleger ihr Geld über Nacht bequem verdoppeln.

Die Ursache für die niedrigen Bewertungen hat zwei Aspekte. Erstens gibt es Faktoren, die das Vertrauen der Anleger in die künftige Rentabilität chinesischer Unternehmen erschüttert haben: die schwache wirtschaftliche Entwicklung unter dem Eindruck der Immobilienkrise und Pekings undurchsichtiges Durchgreifen bei der Regulierung.

Das schwierigere Thema ist die Geopolitik. Sie schafft ein schwer kalkulierbares Risiko, dass internationale Anleger irgendwann in der Zukunft keinen Zugang mehr zu ihren Vermögenswerten haben. Das ist das, was ausländische Investoren in Russland nach dem Überfall auf die Ukraine erlebten. Die Beseitigung dieses Abschlags durch eine Verringerung der geopolitischen Spannungen ist derzeit unwahrscheinlich und könnte sich mit der erneuten Ankunft Trumps im Weissen Haus gar noch verstärken.

Ob eine Wiederbelebung der chinesischen Aktienmärkte gelingen kann, hängt davon ab, wie die Regierung auf die Wirtschaftslage reagiert. Ein gewaltiges Stimulus Programm liegt immer im Bereich des Möglichen. Peking hat die Mittel dazu. Aber das alte Drehbuch mit billiger Liquidität wird diesmal nicht funktionieren. Die geplatzte Immobilienblase kann nicht neu aufgeblasen werden und der Industriesektor verzeichnet in weiten Teilen bereits Überkapazitäten.

Somit bleibt es an den Unternehmen selber, die Anleger zu überzeugen. Mit geeigneten Massnahmen zur Rückführung überschüssiger Barmittel an die Aktionäre haben sie es in der Hand, ihre Attraktivität für Investoren zu erhöhen. Alibaba hat einen Schritt in diese Richtung unternommen - für die nächsten drei Jahre sind Aktienrückkäufe im Umfang von $35 Milliarden bewilligt.

Mit bescheidenen Erwartungen kann man sich folglich ein Szenario vorstellen, dass der ungeliebte chinesische Aktienmarkt auch ohne grossen Wurf der Regierung und trotz aller berechtigten Vorbehalten der Skeptiker für den Rest des Jahres zumindest nicht schlechter abschneiden wird als jene Märkte, die heute im Glanz von Rekordwerten stehen.

Christoph Offenhäuser

News

News

Comment