Brainfood 30.6.2023

Bullmarket?

Die Jahresmitte ist erreicht, die Anlegerschaft hat sich einen Marschhalt und den Pausentee verdient. Der Blick auf das Börsentableau zeigt vorwiegend grüne Zahlen. Von New York (+14%) über Frankfurt (+15%) und Rom (+18%) bis nach Tokio (+27%) scheint die Welt in Ordnung zu sein. Und selbst dort, wo es wirtschaftlich aus dem Ruder läuft, z.B. in Britannien, das unter Stagflation und steil steigenden Zinsen ächzt, steht der Börsenzähler immer noch im Plus.

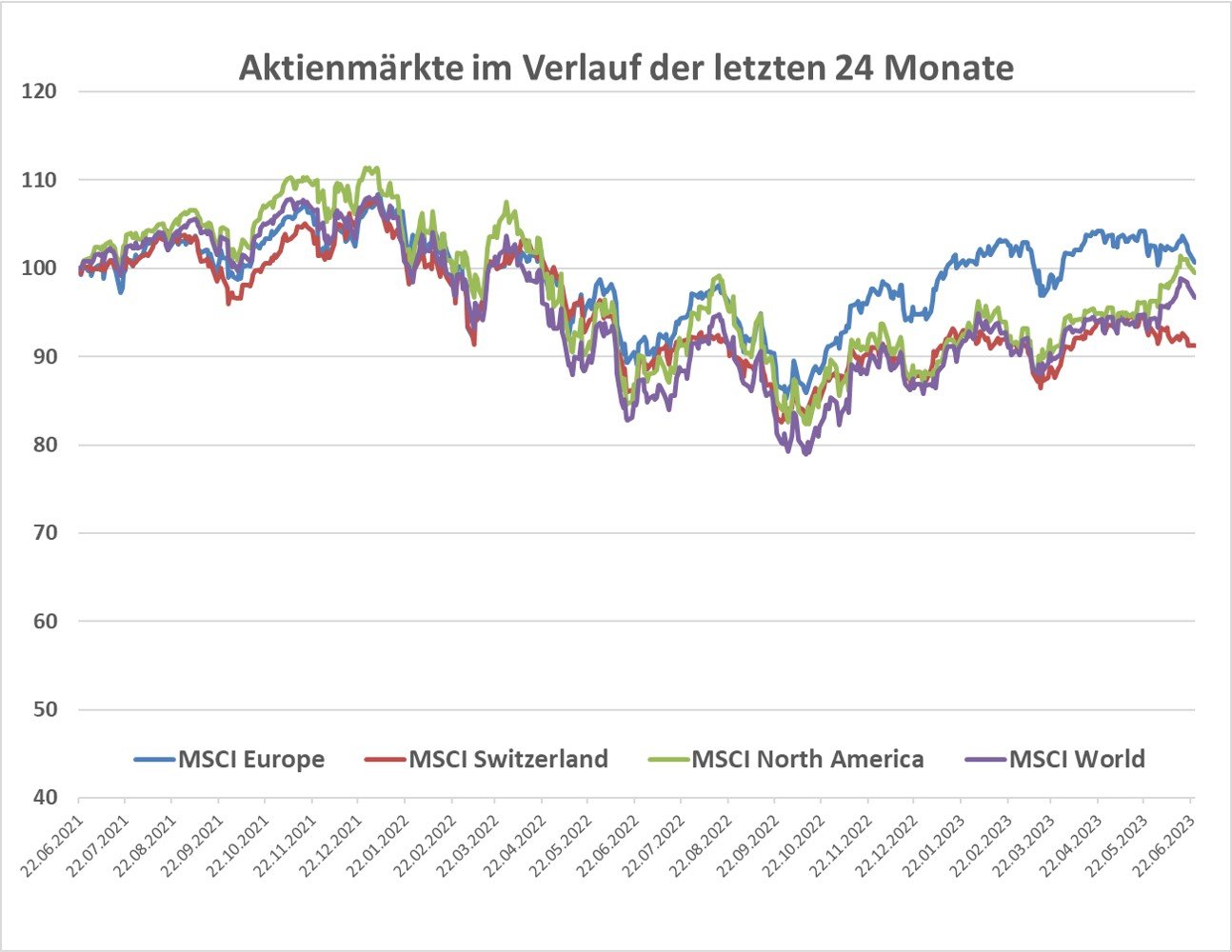

Jedoch täuscht der Blick auf die Börsenindizes, denn sechs wilde Monate liegen hinter uns.

Bis Ende Februar stürmten die Märkte forsch voran. Jubelstimmung über die Öffnung der chinesischen Wirtschaft und die Antizipation des Fed Pivot machten sich breit. In dieser Kolumne wurde die Frage gestellt, ob man sich bereits wieder auf "dünnem Eis" befindet.

Das Eis war dann Mitte März für eine Handvoll US Banken und die Credit Suisse tatsächlich zu dünn. Breitere Folgen dieser Debakel blieben weitgehend aus, wie üblich in solchen Fällen dank der Rückversicherung der Zentralbanken. Trotzdem erreichten im Rückblick betrachtet die europäischen Börsen ihr Hoch bereits vor vier Monaten, seither ist der Börsenzug ins Stocken geraten.

Wenn man das Ganze aus noch grösserer zeitlicher Distanz betrachtet, befinden sich die Aktienmärkte gar seit zwei Jahren in einer ausgeprägten Seitwärtsbewegung. Der Verdacht ist nicht abwegig, dass wir seit dem Tief im Herbst 2022 ein klassisches Bearmarket Rally gesehen haben.

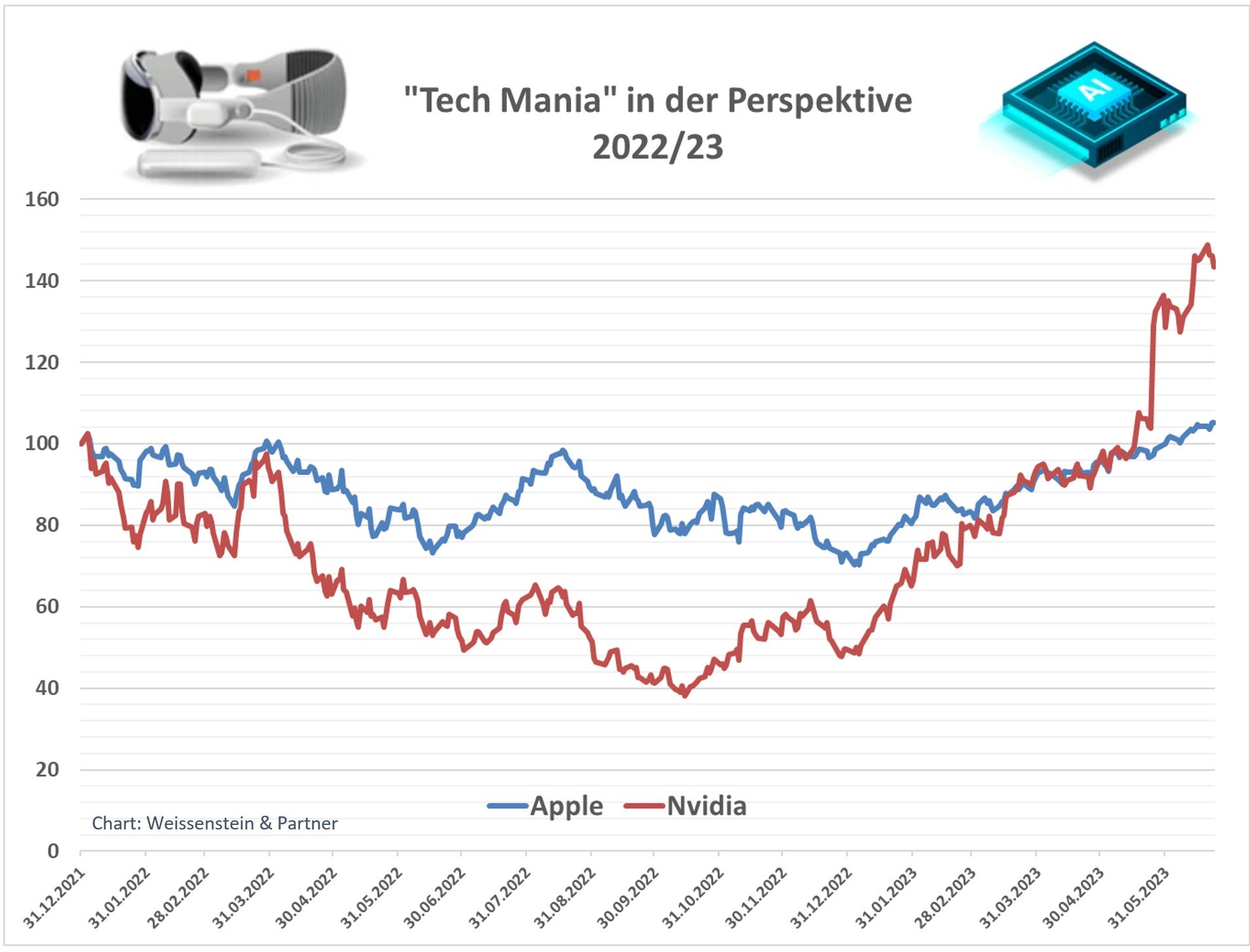

Der oberflächliche Blick auf das Geschehen überdeckt ausserordentliche Inkonsistenzen, teilweise rationale Bewegungen, aber auch Zeichen, dass aggressives, spekulatives Marktverhalten weiter grassiert. Augenfällig ist besonders die vielzitierte Marktenge. Das Rally an der amerikanischen Leitbörse wird von 7 Tech Schwergewichten getragen, die alle zwischen 35 und 180% zugelegt haben. Die restlichen 493 Werte im S&P 500 handeln zusammengenommen seit Anfang Jahr unverändert.

Apple

hat in diesem Jahr 46% zugelegt. Die Kapitalisierung steht nun bei $3 Billionen, das ist doppelt soviel wie die grössten 47 Schweizer Unternehmen (SMI und SMIM) auf die Waage bringen. Über die letzten 18 Monate ist die Aktie nach einem zwischenzeitlichen Formtief allerdings nurmehr marginal gestiegen, und zwar um 5%.

Die Stagnation auf hohem Niveau deutet auf Realismus bei den Anlegern hin, denn das Wachstum des iPhone Konzerns ist zum Erliegen gekommen. (Umsatz: Q1 2022 $97.2 Mrd. / Q1 2023 94.8 Mrd. - Gewinn: Q1 2022 $25 Mrd. / Q1 2023 24.6 Mrd.). Ob das kürzlich vorgestellte Vision Pro Headset (Preis $3'500, verfügbar 2024) ausreicht, um neuen Schwung zu bringen wird sich weisen müssen. Solche Überlegungen sind deshalb relevant, weil der Gesamtmarkt übermässig abhängig von Monolithen wie Apple ist.

Spektakulär ist die Entwicklung bei Nvidia , ebenfalls ein Mitglied der Big 7. Hier kennt die KI Euphorie keine Grenzen. Der Begriff "Mania" ist wohl angebracht und es lebt die Erinnerung an die Dotcom Blase auf. Der Blick zurück in jene Zeit anhand des Beispiels Microsoft illustriert, dass solche Momente keine gute Idee für den Einstieg oder das Halten des Titels sind.

Dass die Anleger durchaus kritisch bleiben, sehen wir bei der UBS. Trotz einem geschenkten Sondergewinn von 35 Mrd. Franken aus dem Eigenkapital der CS und dem Schnäppchenpreis von 3 Mrd. für den Konkurrenten, steckt der Aktienkurs bei 17 Franken fest. Der Buchwert liegt hingegen näher bei 30 Franken. Hier gibt es keinen Goodwill auf Vorrat.

Drahtseilakt

Wer in den letzten sechs Monaten mit einer tiefen Aktienquote unterwegs war und dazu noch den Rebound von Big Tech verpasst hat, der nimmt ohne Frage die Halbjahresperformance zähneknirschend zur Kenntnis. So geht es auch uns, denn ja, es hätte mehr drin liegen können. Ob der defensiven Haltung eine grundsätzliche Fehleinschätzung zu Grunde liegt, wird sich in der zweiten Jahreshälfte weisen.

Für die nächste Phase gilt unsere Aufmerksamkeit drei Faktoren, welche bestimmend für die weitere Richtung der Aktien-, Obligationen- und Währungsmärkte sind:

Die Inflation - sinkend, aber mit weiterhin zu hohen Kernraten

Die Zinsen - nahe am Ende des Erhöhungszyklus, möglicherweise aber "higher for longer"

Die Konjunktur - Schwächesignale bereiten sich aus, aber starke Arbeitsmärkte stützen noch

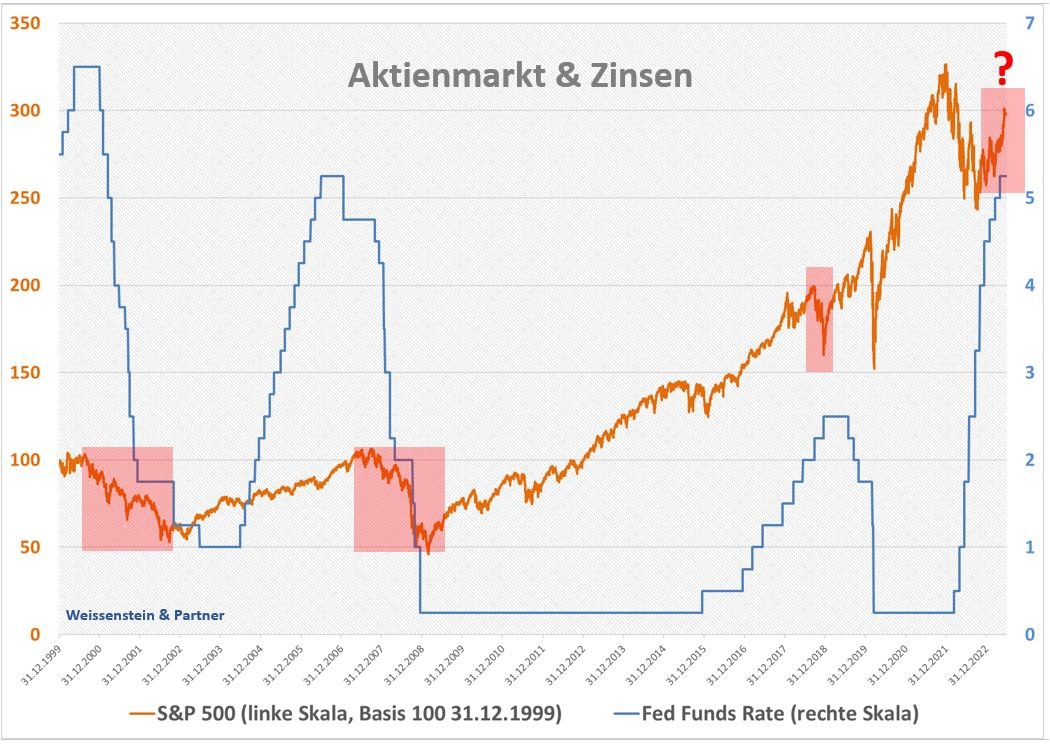

Wie die die UBS in ihrer House View darlegt, "wird alles davon abhängen, wie schnell und stark die bisherigen Zinserhöhungen der Zentralbanken die Konjunktur bremsen und mittelfristig auch die Teuerung in Schach halten." Das sehen wir auch so, darüber hinaus sind wir aber der Meinung, dass die Anleger die Folgen des neuen Zinsniveaus unterschätzen:

- Wir haben in den letzten 12 Monaten den schnellsten Zinsanstieg der letzten Jahrzehnte gesehen.

- Die höheren Zinsen kommen mit Verzögerung in der Realwirtschaft an.

- Steigende Zinsen haben Konsequenzen, z.B. fallende Immobilienpreise oder Finanzmarktturbulenzen, wie wir sie letzten Herbst in England mit der Pensionskassen/Staatsanleihen Krise und dem Bankrun in den USA und der Schweiz im März gesehen haben.

- Die Realität an den Zinsmärkten trifft auf eine weltweite Verschuldung , die sich in neuen Sphären bewegt. Hohe Zinsen und hohe Schulden sind eine denkbar schlechte Kombination.

Weitere Turbulenzen würden deshalb nicht überraschen. Die Aktieninvestoren mögen bisher gut gefahren sein, wenn sie die Zeichen an der Wand ignoriert haben. Aber die Anleger stehen, um noch einmal die UBS zu zitieren, "vor einem Drahtseilakt. Aktien können weiter steigen, doch das wird eine schwierige Gratwanderung und ist mit Risiken verbunden."

Christoph Offenhäuser

News

News

Comment