Brainfood 26.4.2024

Anlegen in unsicheren Zeiten

Am Frühjahrstreffen von Weltbank und Währungsfonds in Washington erläuterte die IWF-Direktorin Georgieva kürzlich einen wenig schmeichelhaften Ausblick für die Weltwirtschaft für den Rest des Jahrzehnts. Laue Jahre seien zu erwarten, mit den niedrigsten Wachstumsraten seit Jahrzehnten.

Als Ursachen für die bescheidene Entwicklung werden eine Mischung aus schwacher Produktivität (u.a. als Folge demografischer Trends und Fehlallokation von Kapital während der Nullzins-Ära), Risiken der De-Globalisierung und eine Häufung geopolitischer Turbulenzen identifiziert. Zusammen würde diese toxische Kombination das Wachstum auf ein kümmerliches Niveau drücken und damit die Saat für die Unzufriedenheit der Bevölkerung mit der etablierten Politik legen.

Mit anderen Worten: die Zukunft ist unsicher - Prognosen dazu noch unsicherer.

Als Anleger müssen wir uns also mit dem Dilemma der Ungewissheit auseinandersetzen. Gerne werden in der Finanzbranche dazu Statistiken präsentiert (z.B. von Pictet «The long-term performance of Swiss equities and bonds 1926-2023»), die besagen, dass, wer nur langfristig genug investiert, immer Geld verdient, mithin also den Kampf gegen die Unsicherheit für sich entscheidet.

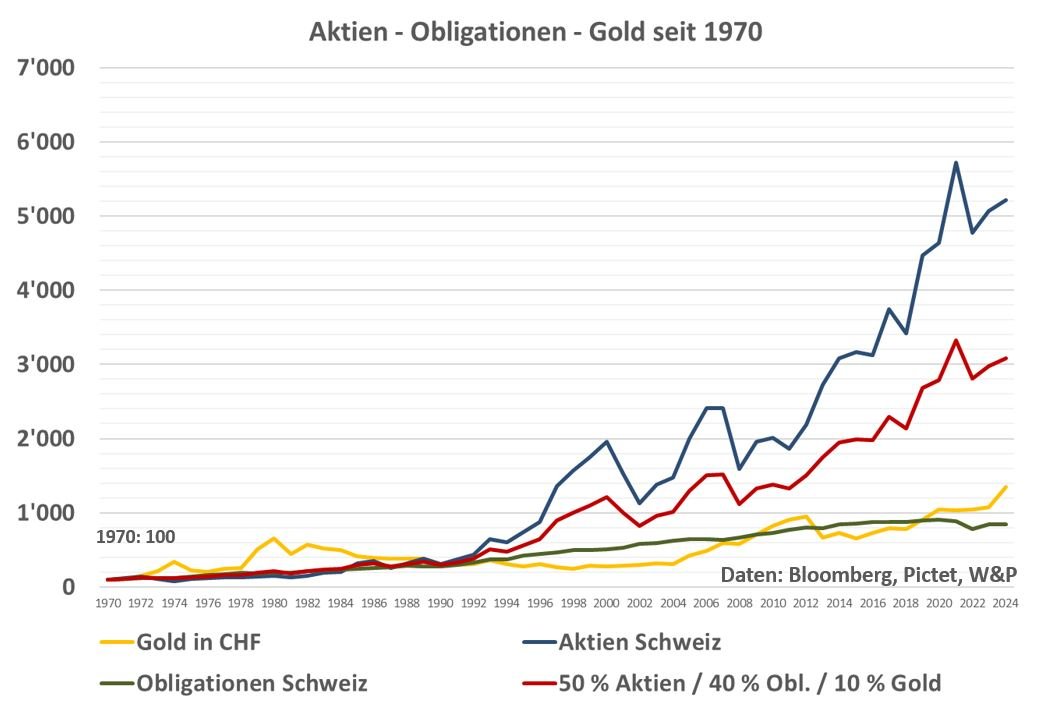

In Zahlen ausgedrückt sagen uns die Kurven, dass sich ein Investment von CHF 100’000 im Jahr 1970 bis heute wie folgt entwickelt hätte:

- 100 % in Aktien: CHF 5'212’000 (+ 7.7% p.a.)

- 50 % Aktien / 40 % Obligationen / 10 % Gold: CHF 3'077’000 (+ 6.7% p.a.)

- 100 % in Gold: CHF 1'352’000 (+ 5% p.a.)

- 100 % in Obligationen: CHF 841’000 (+ 4.1 % p.a.)

Die Erkenntnis dieser Zahlen: 1. Investieren Sie! - 2. Der Zinseszins ist der grösste Freund des Anlegers - 3. Aktien sind unschlagbar

Klare Sache also? Natürlich nicht, denn solche Zahlenspielereien sind mit Fragezeichen zu versehen. Böse Zungen würden behaupten, sie eignen sich vor allem für die Bewerbung von Aktienanlagen und entsprechenden Finanzprodukten. Die Realität ist denn auch komplizierter.

Zum einen: kennen Sie jemanden, der im Jahr 1970 hunderttausend Franken in den Schweizer Aktienmarkt investiert und dieses Investment seither nicht mehr bewegt hat? Mir persönlich ist niemand bekannt, allenfalls mag der 94jährige Warren Buffett als Beispiel für den idealen Langzeitinvestor herhalten.

Hinzu kommen ganz praktische Einwände: nicht berücksichtigt sind Steuern auf Dividenden und die Reinvestition selbiger, Verwaltungs- und Transaktionskosten oder die notwendige perfekte Diversifikation der Aktienanlagen. Statistische Reihen historischer Kapitalmarktrenditen haben also wenig praxisnahen Nutzen - mit Ausnahme der Visualisierung des Zinseszinseffekts.

Wichtig zu beachten ist auch, dass sich die Risikofähigkeit und der Risikoappetit eines Anlegers im Laufe seines Lebenszyklus ändern. Eine Anlegerin im Alter von 30 Jahren kann sich mit einem Aktienanteil von 80 % wohlfühlen, mit 60 Jahren möglicherweise weniger. Hinzu kommt, dass sich die Lebensumstände in dieser Zeitspanne grundlegend ändern können, was eine Liquidation von Vermögenswerten erfordert, vielleicht zu einem sehr ungünstigen Zeitpunkt an der Börse.

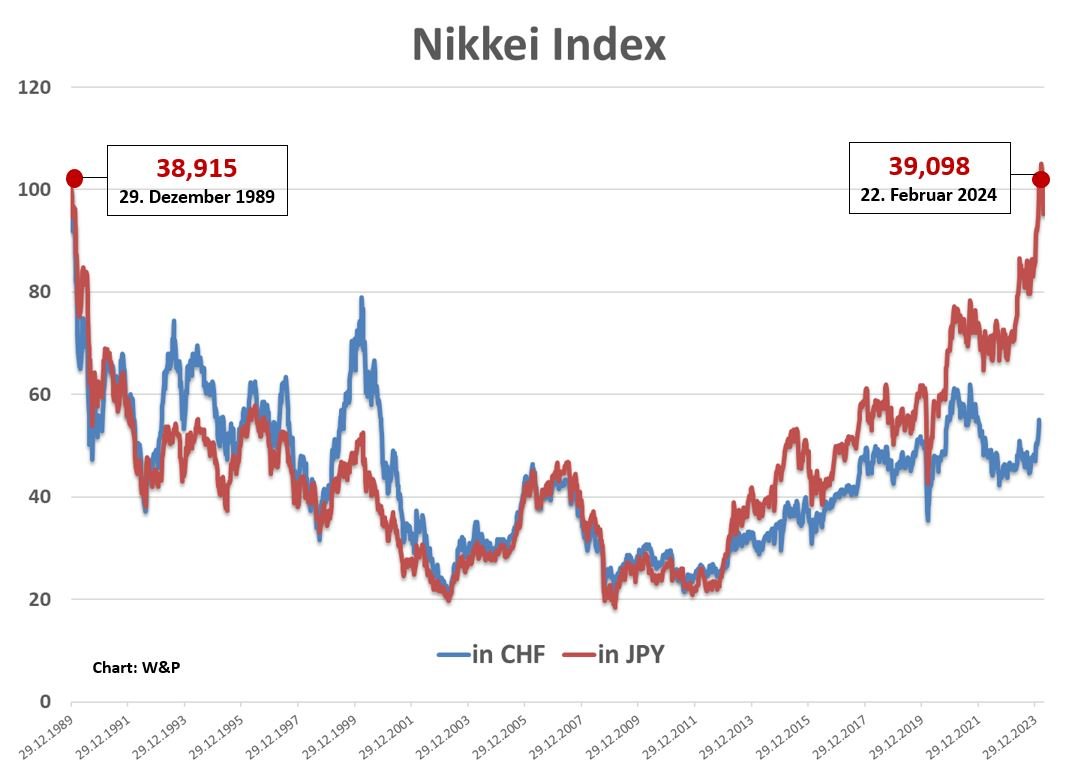

Ein weiterer Faktor, der den Anlageerfolge bestimmt, sind die grundsätzlichen Rahmenbedingungen, die wir als Anleger in unserem Investitionslebenszyklus antreffen. Japanische Anleger könnten zu dieser Frage wohl einiges berichten:

Die Rahmenbedingungen

können wir uns nicht aussuchen, aber beobachten und die Schlüsse daraus ziehen. Wie uns die Experten von Institutionen wie dem IWF darlegen, gibt es eine Vielzahl von Gründen, weshalb die Welt für Finanzanlagen kompliziert bleibt. Im Extremfall mit sehr negativen Ergebnissen.

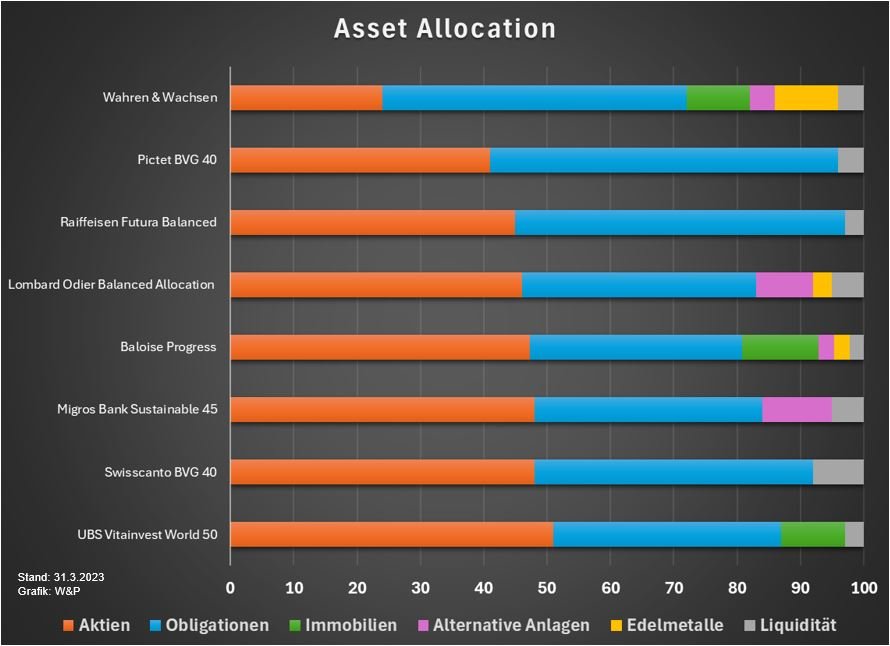

Gefragt ist also eine Anlagestrategie, welche idealerweise die Chancen und Risiken mit den Gegebenheiten unserer Zeit in Einklang bringt. Der Lösungsansatz bei Weissenstein & Partner dazu lautet Wahren & Wachsen - eine flexible Anlagelösung, die sich an einer ausgewogenen Anlagestrategie ausrichtet, wie sie auch für Vorsorgegelder in der Schweiz üblich ist.

Die Strategie spiegelt unsere Grundwerte: Wir denken langfristig. Wir streben ein stabiles, stetiges Wachstum an. Wertschwankungen versuchen wir gering zu halten.

Der Aktienanteil von Wahren & Wachsen bewegt sich zwischen 20 und 50 %, ergänzt wird er – je nach Markteinschätzung – mit Obligationen, Bargeld, Rohstoffen, Immobilien- und Infrastrukturanlagen.

Heute liegt die Aktienquote bei 25%. Zusammen mit unserem Immobilien- und Edelmetall Exposure positionieren wir uns im Vergleich mit den grossen Mitbewerbern auf der vorsichtigen Seite – Die Wertschwankungen sind begrenzt, im Konkurrenzvergleich ist die Entwicklung angemessen.

Warum investieren wir in Edelmetalle?

Jüngst verzeichnete der Goldpreis wiederholt Rekordhöhen. Einige Kommentatoren sehen dies als Folge von spekulativen Kapitalflüssen, in Anlehnung an die Entwicklung bei Bitcoin. Dieser These widersprechen die Fakten auf dem Börsenparkett: Der Goldpreis steigt, während die ETF Vermögenswerte sinken, d.h. westliche Investoren aussteigen.

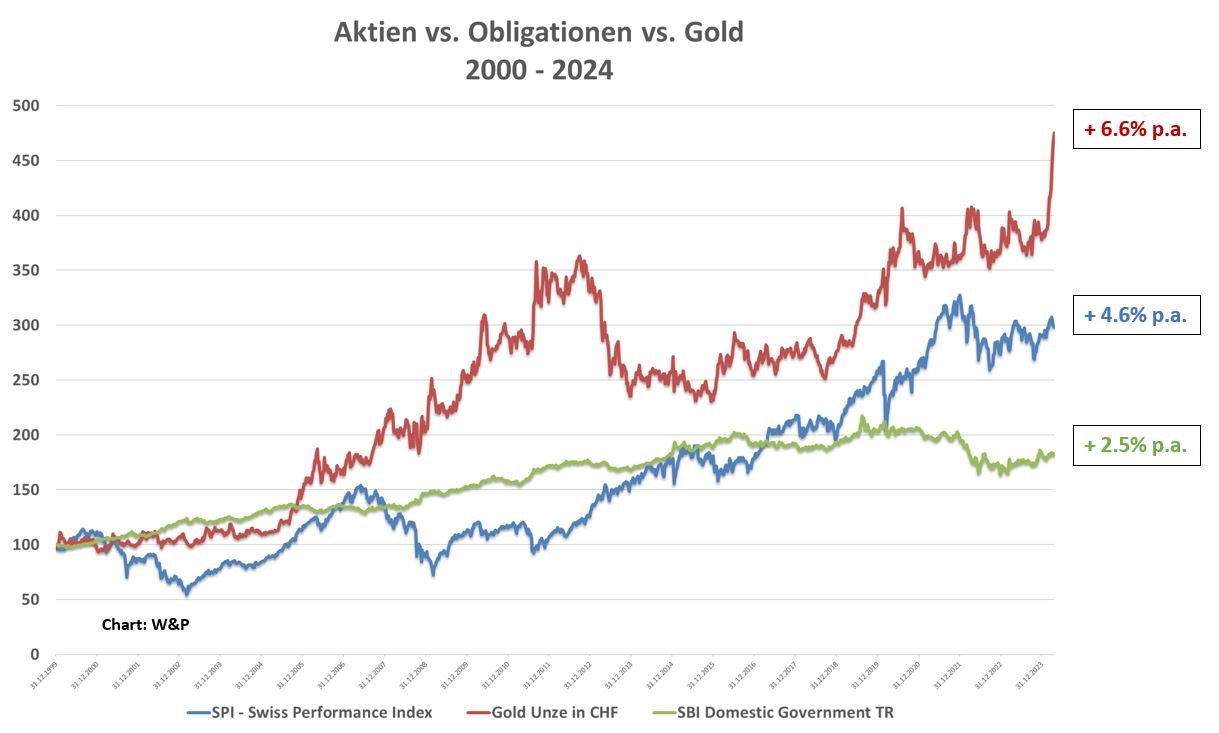

Gold ist historisch gesehen eine Absicherung gegen die Inflation. Aber es ist auch etwas, auf das Anleger zurückgreifen, wenn sie sich Sorgen um die Stabilität des Status quo machen. Es wird jahrzehntelang vor sich hin dümpeln und dann ausbrechen, wenn die Welt an einem wichtigen Wendepunkt steht, wie es jetzt der Fall ist.

Die Autoren des Buches "The New World Economy in 5 Trends" sagen voraus, dass der Goldpreis von seinem derzeitigen Stand von etwa $2'350 pro Unze auf $4'000 in «nicht allzu ferner Zukunft» steigen wird. Nicht nur Privatanleger und Institutionen, sondern auch Staaten scheinen sich gegen eine neue Welt absichern zu wollen. So ist hinlänglich bekannt, dass Schwellenländer, angeführt von China ihre Goldbestände massiv aufstocken. Die Diskussionen um die Konfiskation von Vermögenswerten der russischen Zentralbank befördern den Trend, sich aus dem USD zu verabschieden und sich mit einer physischen Wertanlage abzusichern.

Ein nicht unwesentlicher Grund, der für Gold spricht, ist das Bild der US-Schulden und eines Defizits, das schnell untragbar wird. Die jüngsten Prognosen des Congressional Budget Office gehen davon aus, dass die Verschuldung bis Ende dieses Jahres 99 % des BIP erreicht und dass sie bis 2054 170% übersteigen könnte. Die Folge wären Monetarisierung, Inflation, finanzielle Repression und eine Phase extremen Chaos in der Geldpolitik und auf den Märkten. Schlecht für die Welt, gut für Gold.

Gibt es Hoffnung auf ein anderes Ergebnis? Die Antwort auf diese Frage lautet, Sie ahnen es: «Ungewiss.» Aber es ist sicher nicht falsch, sich mit einer ordentlichen Allokation Gold abzusichern. Dass dies der Anlagerendite nicht schaden muss, auch dafür gibt es die passende Statistik.

Christoph Offenhäuser

News

News

Comment