Fast in Vergessenheit geraten: Gold

Mit Beginn des 2. Quartals 2018 stellen wir fest: die gute Laune an den Märkten ist verflogen. Obwohl die Korrekturen bisher moderat ausgefallen sind, macht sich Unbehagen breit. Nachdem der Begriff "Volatilität" letztes Jahr beinahe aus dem Börsenjargon gestrichen wurde, herrscht in dieser Hinsicht wieder Normalität . Das Wort "Handelskrieg" macht die Runde und setzt Exportnationen wie besonders Deutschland zu, einige Highflyer aus dem Tech Bereich sind aus unterschiedlichen Gründen in den Sinkflug übergegangen, aber auch in defensiven Werten wie z.B. Nestlé zeigt die Kurve nach unten. Selbst über das Reich der Kryptowährungen hat sich nach dem Kurssturz eine gefühlte Lethargie gelegt.

Die Frage stellt sich also, gibt es in diesem unübersichtlichen Umfeld Sektoren oder Anlageklassen, die vor Verlusten schützen oder mit denen sich sogar Geld verdienen lässt? Aufgefallen ist uns seit einiger Zeit Gold. Nicht nur ist das Interesse an Edelmetallen nach unserem Empfinden gänzlich verschwunden, was darauf hindeutet, dass die Investoren kaum positioniert sind. Augenfällig ist, dass sich der Goldpreis in der jüngsten Volatilitätsphase sehr stabil entwickelt hat. Ob wir mit unserer Interpretation auf der richtigen Fährte sind, haben wir bei Bernhard Graf und Fritz Eggimann, den Managern des AMG Gold - Minen & Metalle Fonds, nachgefragt.

Welche Faktoren sind für den Goldpreis bestimmend?

Gold kauft man hauptsächlich als Inflationsschutz, der dann zum Tragen kommt, wenn Papierwährungen ihren Wert gegenüber realen Werten verlieren. Die Inflationsraten liegen zwar seit Jahren tiefer als von den Zentralbanken angestrebt. Die EZB beispielsweise peilt eine jährliche Preissteigerung von 2% an. Die Kerninflation erreicht dieses Ziel jedoch seit 15 Jahren nicht mehr. Mit der stark verbesserten Konjunkturlage sowohl in Amerika als auch in Europa stellt sich die Frage, ob die Ära tiefer Inflationsraten langsam zu Ende geht. Nicht gelöst ist weiterhin das Problem der globalen Verschuldung. Die Steuersenkungen der US Administration werden dazu führen, dass das Budgedefizit der USA in den kommenden Jahren markant steigen wird. Wir gehen vor diesem Hintergrund davon aus, dass früher oder später eine Neubewertung von Papierwährungen stattfinden wird. Grundsätzlich positiv für den Goldpreis sind zudem Verwerfungen und Unsicherheiten an den Finanzmärkten, da historisch gesehen Angst einer der Treiber für eine Höherbewertung ist. Die zunehmend instabilen geopolitischen Verhältnisse stützen deshalb die Nachfrage nach sicheren Werten.

Welchen Einfluss hat das Aufkommen von Kryptowährungen auf den Goldpreis?

Die ursprüngliche Idee von Bitcoin war, ein Zahlungssystem unabhängig vom Staatsmonopol auf Geld und unabhängig vom Finanzsystem zu schaffen. Damit verbunden ist auch der Gedanke, dass die Geldmenge nicht beliebig und nach Gutdünken ausgeweitet werden kann. Die Anzahl Bitcoin ist beispielsweise bei 21 Mio. begrenzt. Somit besteht grundsätzlich wie bei Gold ein Schutz gegenüber der langfristigen Entwertung von Papierwährungen. Die Überlegung ist deshalb nicht abwegig, dass Käufer von Kryptowährungen mindestens teilweise die gleiche Motivation haben wie Goldanleger. Die Schlussfolgerung allerdings, dass dadurch potentielle Nachfrage nach Gold ausbleibt, erachten wir als eher unwahrscheinlich.

In Gesprächen mit Anlegern machen wir die Erfahrung, dass die Wahl zwischen Krypto und Gold durchaus eine Generationenfrage ist. Während Millennials mit dem Gedanken an schwere Goldbarren und der Jahrtausende alten Tradition des Edelmetalls wenig anfangen können, dominiert bei traditionellen Asset Managern die Skepsis gegenüber der Nachhaltigkeit einer weitgehend intransparenten digitalen Währung.

Portfoliodiversifikation

Für Investoren macht eine Goldallokation aus den eingangs erwähnten Gründen in der langfristigen Betrachtung Sinn. Ob ein Engagement in Form von Goldbarren, Gold ETFs oder Goldminengesellschaften gehalten wird, ist aufgrund der individuellen Anlagestrategie zu entscheiden. Eine Kombination von physischem Gold und Goldminen scheint uns aus Diversifikationsgründen günstiger, als nur eine Kategorie zu halten.

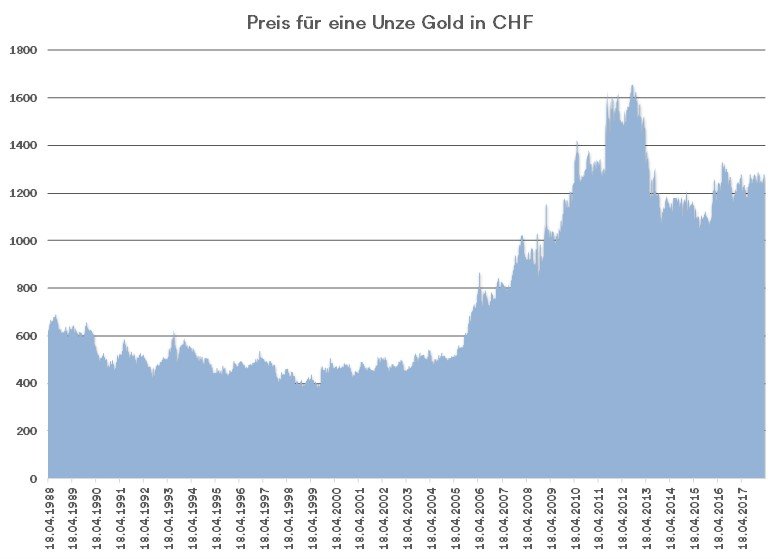

Ein Blick auf den Goldpreis zeigt, wo die Reise langfristig hingeht. Über einen Zeitraum von 30 Jahren hat sich der Unzenpreis in Franken mehr als verdoppelt, obwohl sich der USD gegenüber dem CHF in dieser Periode um 35% abgewertet hat.

Wie sehen die Aussichten für die Goldproduzenten aus?

Firmen, die Gold produzieren oder nach Gold suchen (Explorationsunternehmen), waren in der Vergangenheit grossen Kursschwankungen unterworfen. Nach Höchstkursen 2011 folgte eine lange, ernüchternde Korrekturphase , welche Ende 2015 abgeschlossen wurde und der bis 2016 eine kräftige Gegenbewegung folgte, die seither konsolidiert.

Die Minenindustrie ist heute in einem erstaunlich soliden Zustand, sei es gemessen an der Substanzkraft der Bilanzen mit viel höheren Eigenkapitalquoten als im Jahr 2011, als auch gemessen an der Profitabilität, welche sich fortlaufend verbessert. Die Produktionskosten wurden in den Korrekturjahren gesenkt und die fallenden operativen Margen stabilisiert. Bewegten sich die Gewinnmargen in den Spitzenjahren bei über 25%, so liegen diese nach einem Abstecher in den Minusbereich wieder bei 10% (2017). Der durchschnittliche Verkaufspreis von Gold lag im letzten Jahr bei USD 1'256. Im ersten Quartal 2018 notierte dieser bei USD 1'329. Sollte sich der Goldpreis im Verlauf des Jahres auf diesem Niveau halten, oder sogar noch steigen, so werden sich die Margen für viele Firmen fast verdoppeln. Die Aktienkurse der meisten Produzenten handeln aber immer noch tiefer als zu Jahresbeginn. Die Divergenz zur Preisentwicklung des Edelmetalls ist unüblich und kann nur durch ausgeprägte Skepsis der Investoren hinsichtlich des künftigen Goldpreises erklärt werden. Sollte sich der Pessimismus aber nicht bewahrheiten, wird es zu einer Höherbewertung des Sektors kommen. Im historischen Vergleich sind die Bewertungen günstig, was man für den Aktienmarkt als Gesamtes keineswegs sagen kann. So liegt z.B. das Verhältnis von Preis/Net Asset Value (P/NAV) aktuell bei 1.5x. Diese relevante Kennzahl für die Beurteilung des Minensektors bewegt sich langfristig in einer Bandbreite von 1.25 - 2.25x.

Worauf wir bei der Titelselektion achten

Als Fondsmanager versuchen wir, die Firmenchefs zu beeinflussen, indem wir unsere Präferenz für Unternehmen mit stabilen und kontinuierlichen Geschäftsmodellen kommunizieren. Als positives Beispiel dient uns Randgold Resources, eine Firma, die seit zwei Dekaden in Westafrika tätig ist. Mit Produktionsstätten in Mali, Côte d'Ivoire und der Republik Kongo (DRC) ist diese Gesellschaft in einer Region tätig, die viel Verhandlungsgeschick erfordet. Randgold konnte die Gewinne im Jahr 2017 trotz schwierigem Umfeld um 14% steigern, die Kosten um weitere 3% senken und die jährliche Produktion von 1.3 Mio. Unzen Gold vollumfänglich durch Explorationserfolge ersetzen. Wichtig beim Ersetzen der Reserven ist der Goldgehalt (Grades pro Tonne Gestein), denn die Veränderung der "Grades" hat einen direkten Einfluss auf die Produktionskosten. Dementsprechend können wir bei Randgold relativ akkurat kalkulieren, wie sich die Gewinne bei einer Veränderung des Goldpreises bewegen werden. Aber auch Randgold hat natürlich seine Tücken. Eine unerwartete Erhöhung der Abgaben an die Republik Kongo (DRC) hat den Aktienkurs kürzlich stark negativ beeinflusst. Die Substanz der Firma wird dadurch aber nicht tangiert. Das Randgold Modell, mit dem Fokus, nur Projekte zu realisieren, die strikte Gewinnanforderungen erfüllen, setzt sich immer mehr auch bei anderen Gesellschaften durch.

Fazit

Der Sektor ist fit für den nächsten Aufschwung - Profitabilität vor Wachstum ist die Devise. Im Edelmetallsektor einzelne Aktien für ein Kundenportfolio zu selektieren, birgt Risiken. Ein diversifiziertes Investment ist empfehlenswert.

Unvorhergesehenes wird in diesem Sektor immer wieder vorkommen, das Aufwärtspotential ist aber enorm. Ein Goldpreisanstieg auf USD 1'500 in den nächsten 12 Monaten scheint uns realistisch. Bei einer solchen Bewegung werden sich die Goldminen historisch gesehen im Minimum dreimal schneller nach oben bewegen als Gold. Time will tell.

Bernhard Graf verwaltet zusammen mit Fritz Eggimann seit 12 Jahren den AMG Gold - Minen & Metalle Fonds. Die beiden haben Höhen und Tiefen in ihrem Sektor erlebt. In den Spitzenzeiten erreichte der Fonds ein Volumen von 430 Mio. Franken. Heute sind es CHF 144 Mio., was ein weiterer Indikator ist, dass Anlagen im Edelmetallsektor keine Priorität geniessen.

News

News

Kommentieren