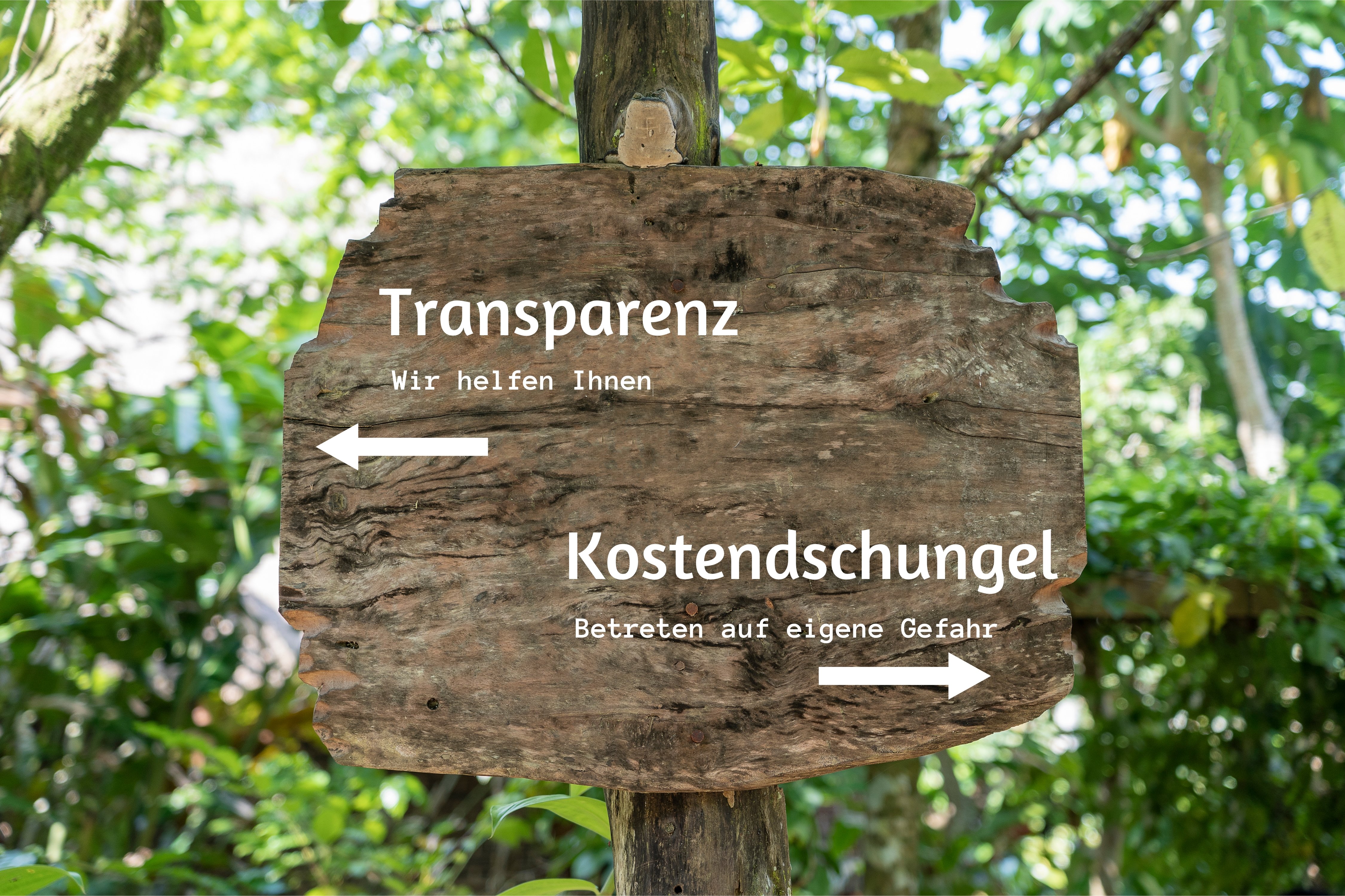

Bankentarife - ein Kostendschungel

Challenger Banken aus dem Fintechsektor sind auf dem Vormarsch. Anbieter wie N26 oder Revolut bieten ihre Dienstleistungen zu einem Bruchteil der Preise der hiesigen Finanzinstitute an. Kein Wunder also, dass die Kunden zunehmend auf diese neuen Angebote ausweichen. Die traditionelle Wertschöpfungskette wird dadurch aufgebrochen, mit dem Fazit: Die Margen in der Branche erodieren unaufhaltsam.

Dies führt dazu, dass sich die Banken dem Sog der Digitalisierung unschwer entziehen können. Die Kunden der Zukunft (heutige Erbengeneration, Millennials) werden sehr genau wissen wollen, für welche Dienstleistung, welcher faire Preis zu bezahlen sein wird.

Allen technologischen Möglichkeiten zum Trotz bringen es bis anhin Finanzdienstleister nicht fertig, für ihre Kunden verständliche und vergleichbare Kostenangaben zu publizieren. Die kritische Frage sei erlaubt: Ist dies bewusstes Kalkül - im herrschenden ‚Rückzugsgefecht der zu verteidigenden Margen’- dem Kunden mittels Intransparenz, (so lange es noch geht) möglichst viel Geld aus der Tasche zu ziehen?

Diese Frage muss, nolens volens, mit Ja beantwortet werden, denn rein rational ist nicht erklärbar, warum es Banken nicht gelingt, klare, zwischen Instituten vergleichbare Übersichten zu schaffen. Börsencourtage, Depotverwahrungskosten, Anlage- bzw. Verwaltungsgebühren und Margen auf Devisentransaktionen in eine über alle Banken einfach nachvollziehbare und vergleichbare Darstellungsform zu giessen, ist keine Angelegenheit des Könnens, sondern des Wollens.

Bewusste Intransparenz?

Vergleicht man gezielt die Angebote von Privatbanken untereinander, steht selbst der Profi vor einer grösseren rechnerischen Herausforderung. Einerseits publizieren nur Wenige ihre Tarife – bei den untersuchten Privatbanken nur eine – transparenter sind die Retailbanken, Online Broker oder digitale Angebote wie jene der Robo-Adivosor. Bei den meisten Instituten muss der Interessent direkten Kontakt aufnehmen und erhält, im digitalen Zeitalter (!), eine gedruckte Tarifübersicht.

Die Abstufungen der Transaktionsbeträge für die Berechnung von Courtagen variieren von Bank zu Bank. Das Gleiche gilt für Depotgebühren, wie auch für die Anlageberatung und Vermögensverwaltung. Angaben zu Kosten für Devisentransaktionen (Spreads) fehlen meist gänzlich.

Was kostet das Ganze?

Das Bild, das sich im Anlagegeschäft präsentiert, ist kompliziert. Wie das Gebühren-Modell für die klassische Anlageberatung einer Kantonalbank zeigt, braucht es zur genauen Standortbestimmung der Kosten praktisch ein Spreadsheet zur Berechnung.

Weitere Gebühren, die es je nach Bank zu berücksichtigen gilt sind z.B. die Kosten für Steuerauszüge, periodische Konto- und Vermögensauszüge, Zahlungen im In- und Ausland oder Agios für Barbezüge von Fremdwährungen. Besonders kreativ zeigen sich die Anbieter bei den Spesen für Wertpapierlieferungen wie dieses Beispiel zeigt. Die hohen Preise für Titeltransfers sind ein probates Mittel, um Kunden vor einem Bankwechsel abzuschrecken.

Gerne bieten Banken im Anlagegeschäft den sogenannten "all-in" Tarif an. Dem Kunden wird suggeriert, dass dieser sämtliche Kosten umfasst, die in Rechnung gestellt werden. Doch wo "all-in" draufsteht, ist in den meisten Fällen nicht "all-in" drin. Denn betrachtet man die Tarifübersichten genauer, bezieht sich der Begriff nur auf "bankinterne" Gebühren und nicht auf Gebühren, die von Dritten anfallen.

Bank ist nicht gleich Bank

Natürlich hat erstklassige Betreuung, langjährige Kontinuität, die Marktpositionierung, Sicherheit (Stichwort: Staatsgarantie) oder gar eine Schwerpunkttätigkeit, wie z.B. nachhaltiges Anlegen ihren Mehrwert, der auch abgegolten werden muss. Die Definition dieses Mehrwerts wird vielfach mit dem Schlagwort: "Vertrauen" umschrieben. Doch wieviel ist dieses "Vertrauen" denn wert?

Tarife - einfach und vergleichbar

Gespräche mit Banken zeigen, dass die Zeitzeichen (zum Teil) erkannt werden. Doch anstatt darauf mit einer offensiven Strategie zu reagieren, wird dem Kunden als vermeintlich probates Gegenmittel rasch ein Rabatt auf die gedruckten Tarife eingeräumt. Ist diese praktisch als Standard geltende Spesenrabattierung eine Bestätigung der überhöhten Tarifpolitik? Und wo bleiben griffige Massnahmen zur Remedur des aktuellen Gebührensalats?

Es wäre zu begrüssen, wenn die Banken ihre potentiellen Kunden tatsächlich «ins Zentrum ihrer Bemühungen» stellen, so wie sie das gerne von sich behaupten. Dazu gehört, sich kritisch mit dem heutigen Marktumfeld auseinanderzusetzen. Darum müssen die Gesamtkosten für Dienstleistungen transparent und untereinander einfach vergleichbar sein. Selbstverständlich bedeuten neue Mitbewerber aus der Welt der Fintechs nicht, dass jede Bank ihre Preise ins Bodenlose senken soll. Denn wer gegenüber Kunden einen nachvollziehbaren Mehrwert bieten kann, soll dafür auch entsprechend entschädigt werden.

Wieviel der Aufpreis dafür betragen darf, entscheidet der Markt. Wer darauf keine Antwort findet, wird das Schicksal jener CH-Banken teilen, die nicht zu den von der KPMG prognostizierten zwanzig Überlebenden gehören.

Wie weiter?

Solange weder seitens Banken noch digitalen Vergleichsplattformen einfache, vergleichbare und verständliche Tarife vorliegen, bleibt dem Kunden nur die Wahl, sich an unabhängige Spezialisten zu wenden. Neutrale Experten, wie Weissenstein & Partner, evaluieren im Auftrag ihrer Mandanten die Angebote. Eine transparente Aufbereitung der Kosten ermöglicht danach eine optimale Wahl des Bankpartners.

Marcus H. Bühler

Verwaltungsrat, Weissenstein & Partner AG

News

News

Comment