Brainfood 28.5.2021

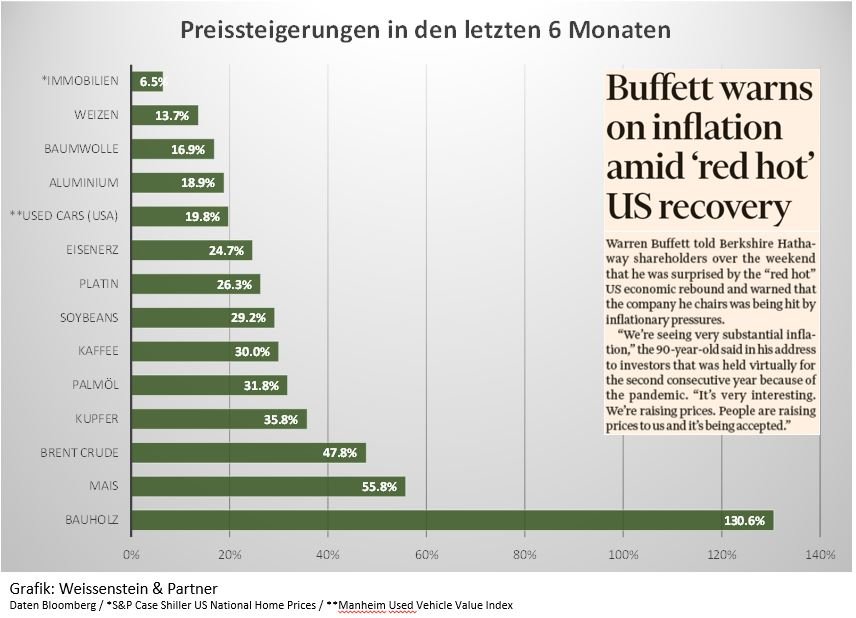

The summer of inflation

erwartet uns gemäss der Schlagzeile einer führenden Wirtschaftspublikation. Das Thema ist beileibe nicht neu und bewegt die Märkte bereits seit Monaten. Wir haben im März ebenfalls vom Glaubwürdigkeits-Test für die Zentralbanken geschrieben, die sich auf die vorübergehende (transitory) Natur der anlaufenden Inflationswelle festlegen. Nun zeigen die Daten für den April, dass der erste Schub überraschend kräftig ausgefallen ist, in den USA haben die Preise für Konsumgüter um 4.2 % zugelegt. Auch in Europa zieht die Inflation an, in England verdoppelte sich die Zuwachsrate auf 1.5 % und in der Eurozone waren es 1.6 %. Vorderhand läuft noch alles nach Plan. Es gibt keine neuen Erkenntnisse, welche die These der Zentralbanken akut in Frage stellt. Aber, um auf den einleitenden Titel zurückzukommen, über den Sommer hinweg werden von Monat zu Monat Inflationsraten weit über dem Zielwert von 2 % fällig, welche die Standfestigkeit der Anleger und Zentralbanker testen werden. Das zentrale Risiko für die 2. Jahreshälfte ist also, dass die Notenbanken entgegen den Versprechungen eine Kehrtwende machen - die Reaktion an den Finanzmärkten würde entsprechend heftig ausfallen.

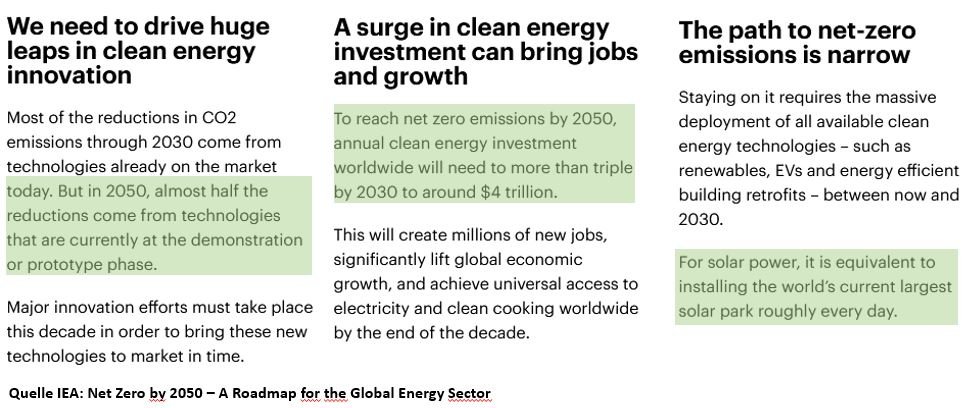

Net Zero

ist das Buzzword der Stunde. Von Apple über Nestlé bis zur Schweizer Post bekennen sich immer mehr Unternehmen zu einem Emissions- oder Klimaziel. Neuerdings hat sogar die Internationale Energie Agentur (IEA) eine Kehrtwende vollzogen und den CO2 Emissionen den Kampf angesagt. Was im Energiesektor zu tun ist, liest sich wie die ultimative Kaufempfehlung für den Clean Energy Sektor:

Grünes Licht für grüne Energie Anlagen?

Die Antwort auf diese Frage ist zweigeteilt. Langfristig ist die Antwort ein klares Ja - aber in der kurzen Frist ist grösste Zurückhaltung angezeigt, denn auch in diesem Marktsegment sind die Anzeichen einer Blase nicht zu übersehen. Exorbitante Zuflüsse in den Sektor haben zu einer massiven Überbewertung geführt. Innerhalb eines Jahres wurde ein knappes Dutzend Clean Energy ETFs lanciert. Die kombinierten Vermögen der 26 Vehikel sind von $2.4 Mrd. Ende 2019 auf über $22 Mrd. im April 2021 angeschwollen. Diese Zuflüsse begünstigten aufgrund der Konzentration auf wenige Titel im Clean Energy Universum die Blasenbildung erst recht, wie auf dem Chart unten am Beispiel des iShares Global Clean Energy ETF zu sehen ist. Die Probleme mit dem Index und der Replizierung durch den ETF Anbieter zeigt darüber auch die Grenzen des passiven Investierens auf. Der Schluss liegt nahe, dass Anleger sich besser auf aktive Fonds konzentrieren, wobei auch hier Fallstricke lauern: die Anlageresultate gehen weit auseinander und die Kosten der Fonds sind bei den genannten Beispielen im Bereich von 1.6 % - 2 % p.a. auf der sehr üppigen Seite.

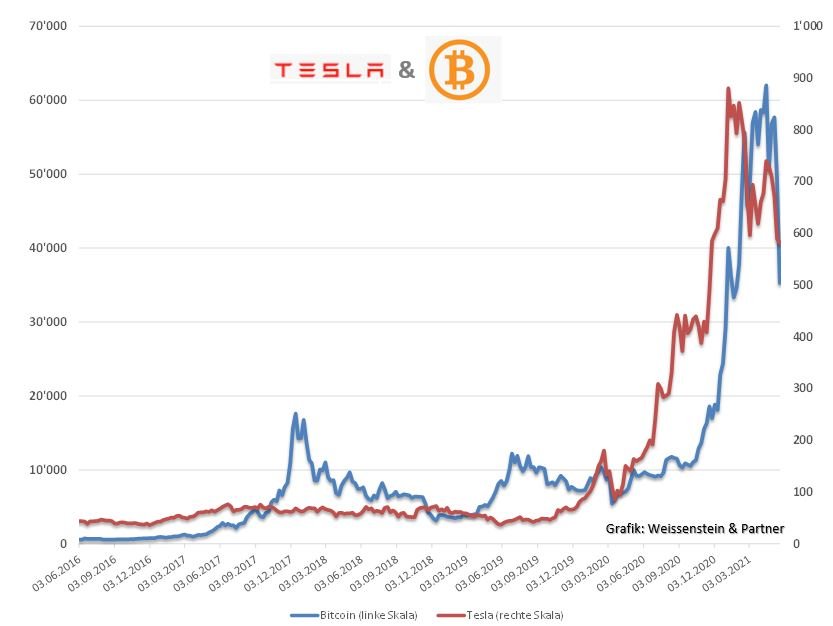

ist ein Catchphrase der Bitcoin Community mit dem man die unwissenden und unbelehrbaren Krypto-Kritiker aufs Korn nimmt. Der Spiess hat sich allerdings mit dem Kurssturz in den letzten Wochen umgedreht und mancher Glücksritter, der über $50'000 eingestiegen ist, wird sich wohl so seine Gedanken machen - ob die Blase geplatzt ist fraglich, aber das Tempo der Korrektur war doch bemerkenswert.

Bei Bitcoin angekommen, lässt sich der Bogen leicht zu Tesla schlagen, denn diese beiden Phänomene verbindet ausser einem offensichtlich ähnlichen Preismuster mehr als man denkt. Da wäre zum einen Elon Musk, der mit dem $1.5 Mrd. Engagement seines Unternehmens in Bitcoin und seinen Eskapaden auf Twitter den Hype erst richtig anfeuerte, zwei Monate später dann mit einer Kehrtwende die Kurskorrektur einleitete, als er reichlich spät realisierte, dass die Kryptowährung eine Energieschleuder ist.

Wahrscheinlich basiert die Einsicht eher auf der Tatsache, dass Musk mit seinem opportunistischen Manöver riskiert, dass Tesla in den ESG Fonds nicht mehr erste Wahl ist. Wenn diese bedeutende Käuferschaft ausfällt, rsp. ihre Positionen abbaut, verheisst das für die Aktie nichts Gutes. Die grössten ESG Fonds mit über $40 Mrd. in verwalteten Vermögen halten für knapp $1.2 Mrd. Tesla Aktien - was notabene ein weiterer Hinweis ist, dass der Trend zu passiven Anlagen basierend auf ein paar wenigen Indizes zu maximalen Fehlbewertungen führt.

Nachlese

Letzten Monat wurde in dieser Kolumne das anstehende IPO des Hafermilchproduzenten Oatly kritisch gewürdigt. Nun ist das Unternehmen an der Börse und statt der erwarteten $10 Mrd. Bewertung wurden es gar $12.5 Mrd. - was soll man sagen? Der Hinweis auf die Bewertungsexzesse ist mittlerweile etwas müde, deshalb ein alternativer Gedanke: Danone erwirtschaftete 2020 einen Umsatz von EUR 23.6 Mrd. und erzielte dabei einen Gewinn von €2 Mrd. Bei einem Kurs von knapp €60 wird das Unternehmen mit €41.5 Mrd. bewertet, rsp. einem KGV von 19. Die Dividendenrendite beträgt 3.2 %. Und das Beste: Unter dem Label Alpro produzieren die Franzosen Hafermilch und sind auch sonst bestens für die neuen Food Trends positioniert.

Christoph Offenhäuser

News

News

Comment