"Und bist Du nicht willig, so brauch ich Gewalt"

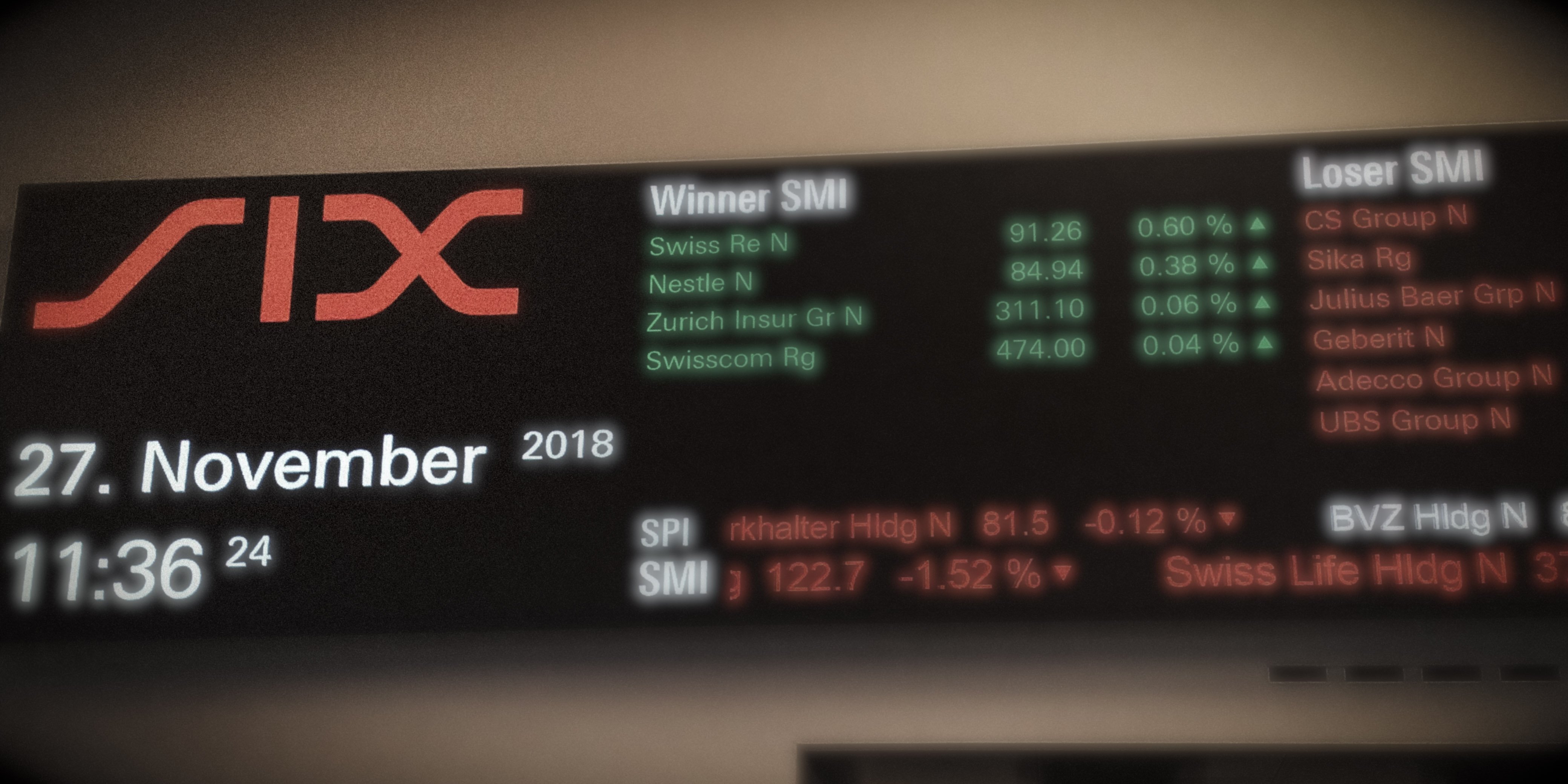

Im Ringen zwischen der EU und der Schweiz um ein institutionelles Rahmenabkommen erteilte Brüssel vor einem Jahr völlig überraschend den Schweizer Börsenbetreibern (SIX und BX) die Gleichwertigkeitsanerkennung nur temporär, d.h. für ein Jahr. Diese läuft nun Ende Dezember 2018 aus. Wie geht es in diesem Machtpoker weiter?

Dr. Luca Schenk ist ehemaliger Geschäftsführer der Berner Börse (BX), CEO von Xwiss und aktiver Verwaltungsrat mit mehr als 25 Jahren internationaler Erfahrung. Zusammen mit Marcus H. Bühler, Verwaltungsrat von Weissenstein & Partner, erklärt er den Handlungsspielraum der Schweiz.

Äquivalenz - um was geht es?

Aus technischer Sicht erfüllen die Schweizer Börsen SIX und BX die EU Vorgaben. Beim Begriff "Börsenäquivalenz" geht es daher um die Gleichwertigkeit des Schweizer Finanzmarkt-Infrastrukturgesetzes mit dem EU Recht MIFID II, jedoch nicht, wie oft fälschlicherweise dargestellt, um die Anerkennung einzelner Schweizer Börsenplätze. Als "EU-gleichwertig" gelten aktuell Australien, Hong Kong, die USA und eben temporär die Schweiz, nicht aber z.B. Japan.

SIX und BX - wie wirkt die Einschränkung?

Beide Börsenplätze wären betroffen, denn EU Handelsteilnehmer dürften in der Schweiz keine Wertschriften mehr kaufen und verkaufen, die auch an irgendeinem anderen Handelsplatz innerhalb der EU gehandelt werden. Die meisten Schweizer Aktien sind an EU Handelsplätzen vertreten - direkt an Börsen wie z.B. London und Frankfurt, multilateralen Handelssystemen wie CBOE, Turquoise, Aquis und Darkpools.

Volumenmässig kommt die SIX auf einen Marktanteil bei SMI Titeln von 2/3. Etwa die Hälfte davon stammt von Market Maker und High Frequency Trader aus der EU. Dabei gilt zu beachten, dass die zur Einhaltung der Best Execution Auflagen eingeschalteten Smart Order Router (SOR) von EU und CH Grossbanken grossenteils durch Londoner Tochtergesellschaften betrieben werden und die Aufträge von dort aus an die SIX nach Zürich leiten.

Die Handelseinschränkungen in der Schweiz wären enorm und betreffen ein Handelsvolumen von ca. CHF 1'350 Milliarden pro Jahr. Ein alternativer Handel mittels ADR/GDR oder Aktienderivate wie Futures, Optionen, ETF, Fonds wäre bestenfalls geschönte "Pflästerlipolitik" im Vergleich zur Originalaktie.

Wie effektiv ist der Plan B?

Der Schweizer Bundesrat kontert die EU Drohung mit Gegenmassnahmen - Plan B genannt -, welcher den Handel von Schweizer Aktien im Ausland unterbinden soll. Der Handel bliebe somit alleinig auf die Schweiz zentriert, würde aber volumenmässig tendenziell schrumpfen. EU Banken ohne Niederlassung in der Schweiz müssten ihre Aufträge über Schweizer Broker platzieren, Schweizer Banken mit SOR Aufträgen aus London ihre Systeme anpassen. Grosse, internationale Investoren und UK Dark Pools hätten höhere Abgaben zu zahlen.

Fazit: die Kosten steigen, die Attraktivität und das Handelsvolumen nehmen ab.

Ob die offizielle Schweiz den Handel von Schweizer Aktien im Ausland wirklich unterbinden, bzw. rechtlich durchsetzen kann, ist ungewiss - wenn ja, dann wohl am ehesten mittels Lieferungssperren bei den zentralen Depotstellen (SIX - SIS).

Brexit - direkte Auswirkungen auf die Schweiz?

Die EU erpresst die Schweiz und benutzt die Börsengleichstellung als Pfand für die Verhandlungen über das Rahmenabkommen. Gleichzeitig werden wir zum Spielball der Brexit Verhandlungen, denn die EU will auf keinen Fall einen Präzedenzfall schaffen, bis der Austritt vollzogen ist. Technische Gründe für die Verweigerung der Äquivalenz gibt es keine - sonst wäre auch eine befristete Bewilligung nicht gewährt, bzw. Anpassungsforderungen erhoben worden. Da der EU Austritt Grossbritanniens effektiv erst im März 2019 Realität wird, bleibt eine rasche, längerfristig tragbare Lösung für die Börsen eine Utopie.

Fazit und Einschätzung

Die Zeit der Entscheidungsfindung endet in wenigen Tagen. Italien dominiert die Budgetdiskussionen und der Brexit scheint seit dem jüngsten Ministertreffen vom 24. November 2018 seitens der EU theoretisch akzeptabel. Die Schweizer Landesregierung wird versuchen, der EU zumindest eine weitere temporäre Verlängerung der Gleichwertigkeit abzuringen. Der Bundesrat wird ins Feld führen, dass ein Rahmenabkommen vor dem Volk nur dann eine Chance hat, wenn es als "fairer Deal" unter gleichwertigen Partnern wahrgenommen wird. Druckversuche wie der Streit um die Börsenäquivalenz wirken vor diesem Hintergrund nicht vertrauensbildend. Hingegen wird die klare Ablehnung der Selbstbestimmungsinitiative und das Bekenntnis zur Zahlung der "Ostmilliarde" als Argument für die Verlässlichkeit der Schweiz als Partner ins Feld geführt werden. Der vorgeschlagene "Plan B" beeindruckt Brüssel kaum, denn ausser einer Verstimmung zwischen den Verhandlungspartnern ergeben sich für die EU keine Konsequenzen.

Somit gehen wir davon aus, dass die EU die provisorische Gleichwertigkeit um ein weiters Jahr verlängert. Nachdem der Brexit geregelt ist, wird sie definitiv. Mehr als Hoffnung auf die Vernunft der Akteure bleibt in dieser Sache nicht. Bei den anstehenden Gesprächen tun die Verantwortlichen jedoch gut daran, sich über die Interpretation der Ballade des Erlkönigs Gedanken zu machen: "Denn bist Du nicht willig, so brauch ich Gewalt" kulminiert im Tod des Protagonisten.

News

News

Comment