Brainfood 30.4.2021

April 2021 - die Personen des Monats

Am heutigen Tag, dem 30.4.2021 kommt man in einer Finanzkolumne nicht um den abtretenden VR Präsidenten der Credit Suisse herum. An seiner letzten Generalversammlung verabschiedet sich Urs Rohner nach 10 Jahren im Amt als Präsident, auf die Décharge verzichtet er freiwillig. Die letzten Monate seiner Amtszeit waren ein Fiasko sondergleichen. Insgesamt ist der Kurs der CS Aktie in Rohners Ära um 73 % eingebrochen. Es ist ein schwacher Trost für die Aktionäre, dass verschiedene europäische Konkurrenten in ähnlichem Ausmass darnieder liegen.

Sein Nachfolger Antonio Horta-Osorio tritt mit hohen Ambitionen an. "What drives me always through my life is a constant obsessive impulse to try to do better: to make society, banks and people better " - hoffen wir, dass es ihm gelingt. Kunden, Mitarbeiter und Aktionäre würden es ihm danken.

Abschied nimmt ebenfalls Jeff Bezos, der als CEO von Amazon zurücktritt. Seine Aktionäre haben nichts zu bemängeln, im Gegenteil. Wer im Mai 1997 100 Aktien im Wert von USD 1'800 gekauft und diese bis heute behalten hat, kann sich an einem Vermögen von USD 334'000 erfreuen. Den Milliardär Bezos mit seinen knallharten Geschäftspraktiken muss man nicht mögen, aber er wird zweifellos als einer der erfolgreichsten Unternehmer in die Geschichte eingehen. In seinem letzten Shareholder Letter breitet er noch einmal die fundamentalen Prinzipien aus, welche Amazon zu diesem mächtigen Konzern werden liessen. Als Mitgründer von Weissenstein & Partner im 5. Jahr unseres Bestehens notiere ich mir diese Aussage: "We have had three big ideas at Amazon that we've stuck with, and they are the reason we are succesful: Put the customer first. Invent. And be patient."

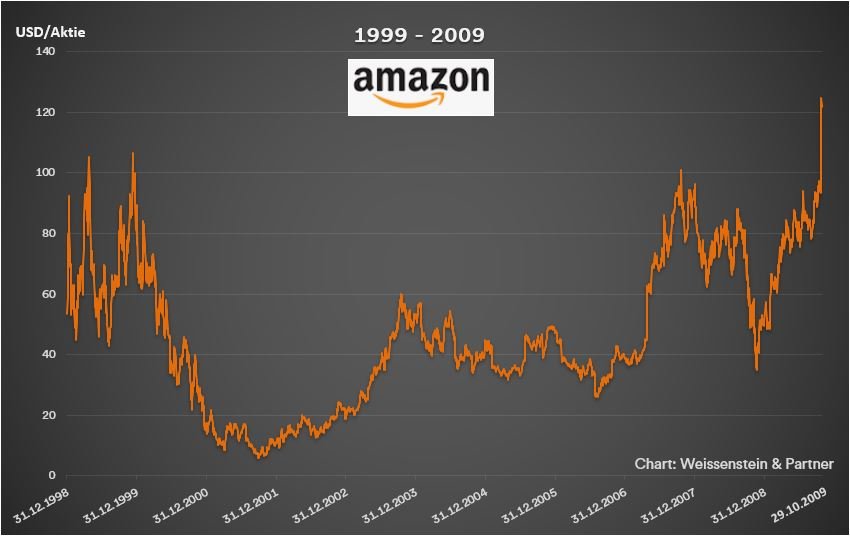

Trotz der phänomenalen Kursentwicklung in den vergangenen 20 Jahren brauchten die Aktionäre zwischenzeitlich eine gehörige Portion Geduld und wahrscheinlich sind es wenige, die den ganzen Trip mit dem Gründer mitgemacht haben. Wie die Grafik zeigt, dauerte es 10 lange Jahre, bis Anleger, die zu den Höchstkursen während der Dotcom Blase Amazon Aktien kauften, ihren Einsatz zurück hatten. Zwischenzeitlich resultierten gar Verluste über 90 %.

Damit bestätigt sich eine wichtige Regel, gerade im aktuellen Umfeld: Wer eine Aktie oder den Markt kauft, sollte immer bedenken, zu welchem Preis er das tut. Wenn offensichtliche Überbewertungen korrigiert werden, können die Buchverluste gross werden und die wenigsten Anleger haben die Geduld und die Nerven diese jahrelang auszusitzen.

Preisvergleich

Bezos tritt mit einem Rekordergebnis ab und hinterlässt mit Amazon hinter Apple und Microsoft den drittgrössten Konzern der Welt mit einem Börsenwert von CHF 1,58 Billionen. Das ist eine Zahl, die man sich kaum vorstellen kann, was uns die Gelegenheit gibt, zum Schweizer Aktienmarkt überzuleiten: Die 50 grössten Unternehmen hierzulande erreichen zusammen einen Marktwert von CHF 1,69 Billionen.

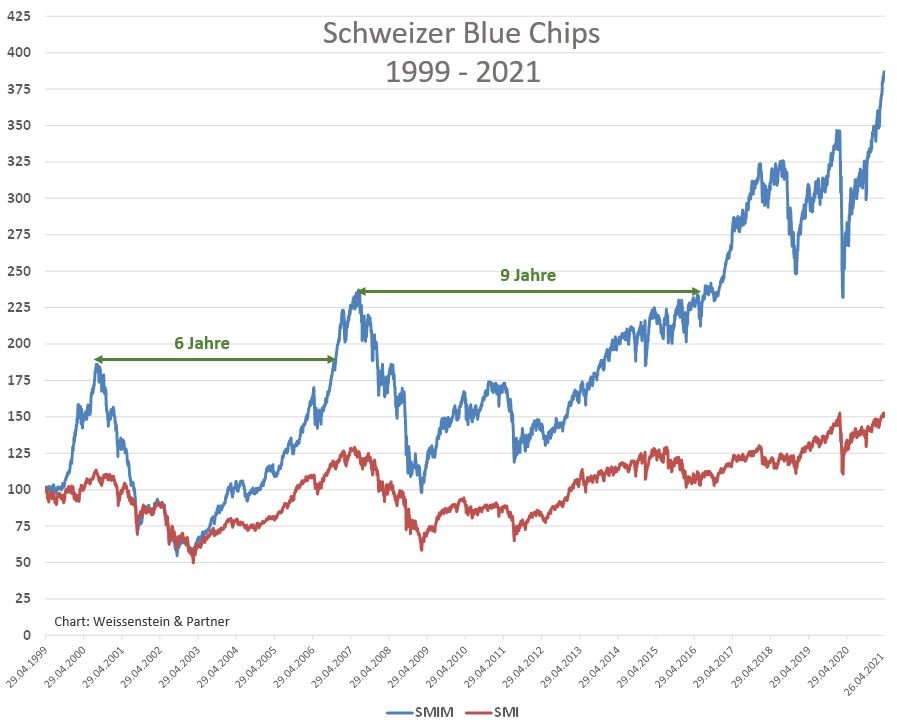

Allerdings sagt die Marktkapitalisierung für sich alleine nicht viel aus. Ein einfacher, aber nützlicher Indikator zur Beurteilung des Bewertungsniveaus bleibt deshalb das Kurs/Gewinn Verhältnis (KGV), vorallem im historischen Vergleich. Und dieser fällt ernüchternd aus. Wie der Ökonom Max Lüscher in seiner Datenreihe berechnet, ist der Schweizer Aktienmarkt zur Zeit mit einem KGV von 20 im Vergleich zum langfristigen Mittelwert rund 25 % überbewert.

Klammert man alle Banken und Versicherungen aus, die aufgrund ihrer geringen Gewinnqualität tradtionell tief bewertet sind, bleiben 40 Unternehmen übrig, die ein KGV von 27 (Gewinnschätzungen 2022). Die Anleger sind also bereit, sehr hohe Bewertungen zu akzeptieren und sich potentiell grossen Verlusten auszusetzen. Die Dividendenrendite von 1.9 % erscheint unter diesen Vorzeichen als mässig attraktiv.

Rationales Denken

scheint heute an den Finanzmärkten zunehmend ein rares Gut zu sein. Auch wenn die traditionellen Anleger nicht direkt am Hype mit spekulativen Spacs, Exzessen im Cryptobereich wie Dogecoin (als Parodie gedachte Fantasiewährung mit einem Wert von $40 Mrd.), NFTs (Non Fungible Tokens - digitale Authentifikationszertifikate) oder aufgeblasenen IPOs wie Coinbase teilnehmen, sind sie letzlich der Sogwirkung dieser Bewegungen ausgesetzt.

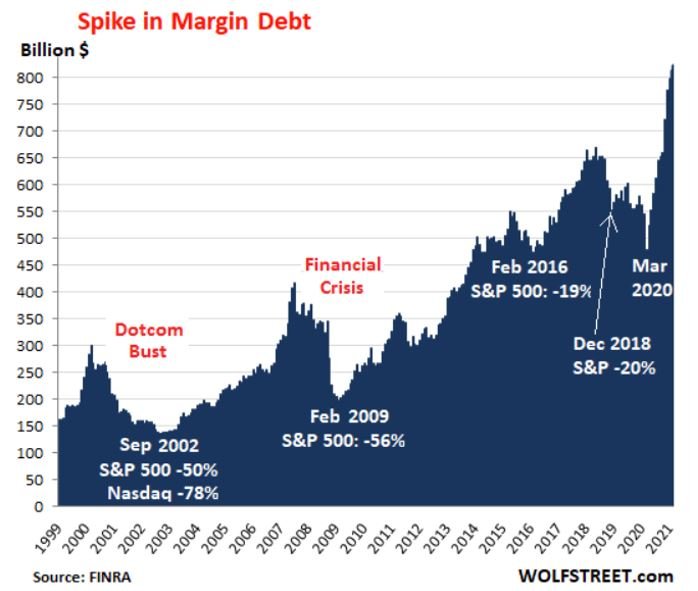

Die Zeichen von unverhältnismässigem Risikoverhalten sind nicht zu übersehen, wie auch die unglaublich hohen Ausstände an Margin Debt (Wertschriftenkredite) in den USA zeigen (Grafik unten). Das kann lange gut gehen aber schnell ein böses Ende nehmen, wie das Beispiel des implodierten Hedge Funds Archegos zeigt. Dieser hatte alleine bei der Credit Suisse Ausstände von $20 Mrd., was knapp der Hälfte des Eigenkapitals der zweitgrössten Bank der Schweiz entspricht. (Ein Fakt übrigens, der nicht nur die Kunden der CS beunruhigen müsste, sondern auch die Steuerzahler dieses Landes)

Auf der Suche nach Opportunitäten

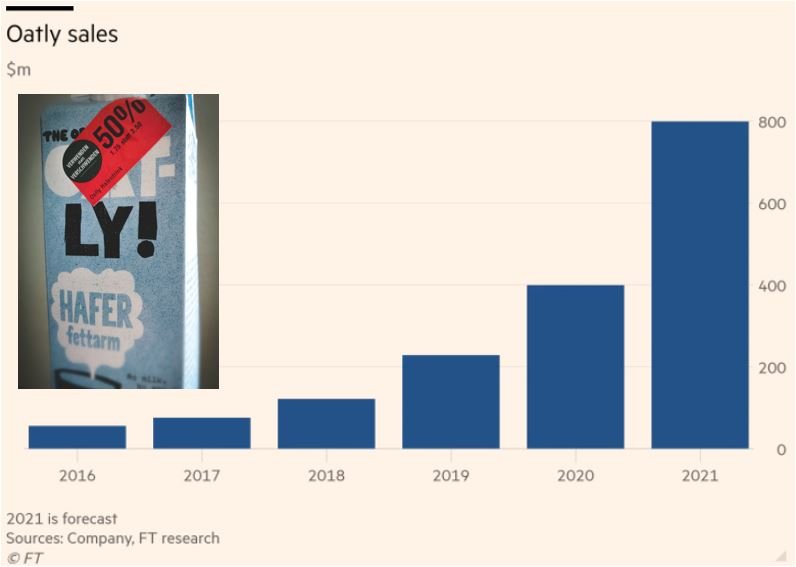

Die euphorische Stimmung bringt es mit sich, dass in aller Eile eine Vielzahl neuer Unternehmen an die Märkte drängen. Die Anleger tun jedoch gut daran, das Treiben mit der gebotenen Skepsis zu verfolgen. Viele dieser Deals sind so schlecht, dass man sich nur wundern kann, wieso sie überhaupt Käufer finden. Wir haben letzten Monat das Beispiel Deliveroo aufgegriffen. Die Aktie hat seit dem IPO bereits 40 % verloren. Mit dem schwedischen Unternehmen Oatly steht ein nächster Kandidat in den Startlöchern, der es in sich hat. Oatly ist deshalb interessant, weil der Investment Case an sich spannend ist. Die Produkte liegen voll im Trend: vegan, Milchersatz, nachhaltig. Das hohe Wachstum ist international breit abgestützt, Oatly Produkte findet man neuerdings auch bei uns im Supermarkt. Im Jahr 2020 erzielte das Haferunternehmen mit einem Umsatz von $420 Mio. einen Verlust von $60 Mio.

Starkes Wachstum und grosse Verluste sind bei Start-ups üblich, darin liegt vorerst nicht das Problem. Unangenehm ist hingegen, dass die existierenden Aktionäre (u.a. Blackstone, Oprah Winfrey) mit einem überzogenen Preis schnell Kasse machen wollen. Die Indikation für die initiale Bewertung liegt bei $10 Mrd. Vor einem Jahr erst beschaffte sich das Unternehmen zu einer Bewertung von $2 Mrd. neues Geld. An dieser Stelle lohnt sich wiederum ein Preisvergleich, und zwar mit einem traditionellen Milchkonzern: Emmi erzielte 2020 bei einem Umsatz von CHF 3.7 Mrd. einen Gewinn von CHF 190 Mio. und wird an der Börse mit hohen CHF 5 Mrd. bewertet.

Oatlys Börsengang wird trotz allen Vorbehalten nicht mit einem Debakel wie bei Deliveroo enden, denn ESG konforme Anlagethemen sind heiss begehrt. Das Beispiel von Beyond Meat zeigt, dass sich krasse Überbewertungen im gegebenen Umfeld durchaus halten lassen. Neue Anlagegefässe wie der "Food Revolution Fund" des Zürcher Vermögensverwalters Picard Angst sorgen für einen stetigen Zustrom an Investorengeldern, die sich wenig um Bewertungsfragen kümmern. Die Zukunft wird zeigen, wie gross das Wachstumspotential wirklich ist und ob nicht evtl. neue Konkurrenten (Nestlé, Danone - neuerdings "Old Food" genannt etc.) auftauchen, die ebenfalls Hafermilch oder Fleischersatz herstellen können.

Die Opportunität für die Anleger besteht nun darin, Geduld zu üben und zu warten, bis vielversprechende Anlagethemen wie die Food Revolution mit einem angemessenen Discount zu kaufen sind. 50 % wäre schon einmal eine vernünftige Richtgrösse.

Christoph Offenhäuser

News

News

Comment